关注社会热点

一起实现我们的中国梦

出品:新浪财经上市公司研究院

作者:IPO再融资组/靳泽

从最近否决及撤回的IPO企业看,科创板不仅一如既往地坚守硬科技定位,同时更加关注持续经营能力。如被否的太美科技,在上市委会议上被问询报告期内大额亏损对持续经营能力的影响、影响盈利能力的因素变化情况;被否的思必驰,在上市委会议上被问询报告期内持续亏损、净资产大幅下降的情况以及经营能力的可持续性。

截至2023年5月23日,科创板共有109家在审IPO企业(以受理为标准,不包含已注册生效及已终止企业)。109家企业中,有44家公司报告期内曾发生过亏损,28家最新一期的财报处于亏损,25家公司报告期内一直处于亏损。

在109家企业中,有10家拟IPO企业的营收为0或几乎为0,报告期内全部亏损。零营收的IPO企业,能否实现主营产品商业化,是评价公司是否具备持续经营能力的重要指标,也是其能否在科创板上市的关键。此外,零营收的企业也采用的是第五套上市标准,要满足“明显的技术优势”,这里的“明显”是区分其他上市标准的核心标志之一。

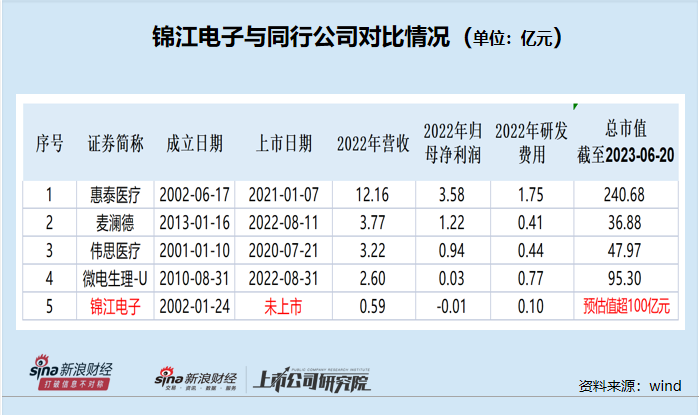

近日,还有一家营收持续在0.5亿元左右、由盈转亏的公司——成都锦江电子系统工程有限公司(下称“锦江电子”),IPO申请获受理。锦江电子采用的也是第五套上市标准,但相比同行公司,锦江电子并没有披露明显的技术优势,研发费用垫底,营收规模也很袖珍,同样垫底,并且业绩连续多年没有突破,持续经营能力和持续盈利能力待考。

此外,锦江电子的营收、盈利皆远逊于两家可比同行公司,但估值却高于两家公司。锦江电子最近几年营收一直没有突破,2021年、2022年连续亏损,可公司估值却如同坐上了火箭,从4.5亿元激增至50亿元,此次IPO的预估值甚至高达100亿元以上。

成立20多年业绩规模仍很袖珍 营收净利润在同行中皆最低

招股书显示,锦江电子成立于2002年,主营业务是心脏电生理领域诊断和消融高端创新医疗器械研发、生产和销售,核心产品包括磁电定位三维标测系统、心脏脉冲电场消融仪及配套导管。

尽管锦江电子成立了二十多年,可公司的营收一直很袖珍,最近几年没有突破。2020-2022年,公司分别实现营收0.41亿元、0.61亿元、0.59亿元,分别实现归母净利润0.25亿元、-0.17亿元和-0.01亿元。

报告期内,锦江电子业绩规模不仅很袖珍,还由盈转亏且连续亏损。此外据wind数据,公司2016年的营收就达到0.4亿元,看来公司多年来营收在五六年时间里一直没有实质性突破,公司的持续经营能力及持续盈利待检。

根据上交所科创板上市规则,如果锦江电子能够上市,上市后四年内营收不能突破1亿元且净利润为负,公司将面临退市风险。

招股书中,锦江电子列举了四家同行可比公司,分别是惠泰医疗、麦澜德、伟思医疗、微电生理,这四家公司成立时间都比锦江电子晚,但目前都已经上市,且营收规模都数倍于锦江电子。如比锦江电子成立晚11年的麦澜德,2022年8月就已经上市,去年营收是锦江电子的6倍,净利润高达1.22亿元,比锦江电子的营收还高。再如比锦江电子成立晚8年的微电生理,同样于2022年8月上市,去年营收是锦江电子的4.4倍。

相比四家同行可比公司,锦江电子成立时间最早,但业绩规模却最小,且多年来营收没有实质性突破还由盈转亏,持续经营能力及持续盈利能力可见一斑。

研发费用“腰斩”且在同行中垫底 未披露明显技术优势

不仅是营收规模畸小,锦江电子的研发费用在同行中亦是最低。2022年,惠泰医疗麦澜德、伟思医疗、微电生理、锦江电子的研发费用分别是1.75亿元、0.41亿元、0.44亿元、0.77亿元和0.1亿元。研发费用第二低的伟思医疗,研发费用都是锦江电子的4倍多。

如果将包含资本化及费用化数据的研发投入作为评价标准,锦江电子的研发投入也是最低,2022年的数据为0.29亿元,远低于惠泰医疗、微电生理,也低于其他两家同行公司(因为锦江电子包含资本化的研发投入都低于其他不包含资本化的公司)。

来源:锦江电子招股书

来源:锦江电子招股书令人感到不解的是,锦江电子2022年的研发费用竟比2021年减少了52.63%,降幅超过50%。对于一家拟登陆科创板,且采用科含量更高的第五套上市标准的企业,研发费用大降且在同行中垫底不是一个积极的信号。

更加值得关注的是,锦江电子研发费用在同行中垫底,对于其核心技术是否具备明显技术优势是一个利空。

根据《上海证券交易所科创板发行上市审核规则适用指引第7号——医疗器械企业适用第五套上市标准》的规定,采用第五套上市标准的拟IPO企业,应满足“具备明显的技术优势”的要求。明显的技术优势,是区分于其他四项科创板上市标准的重要标志。

那锦江电子是否具备明显的技术优势?招股书显示,关于锦江电子七大技术平台,公司列示了七项技术平台技术的技术先进性,但没有用具体的数据来证明比同行公司具备明显的技术优势。

在没有明确参数证明公司核心技术具备明显的技术优势的时候,研发费用便是一个重要的参考。营收规模垫底且数据畸低、盈利为负、业绩多年没有实质性突破、成立最早却被后来者追上且部分指标被碾压,尤其是研发费用垫底,这在一定程度上可以证明锦江电子的核心技术是否具备明显的技术优势。

如果成立二十余年的锦江电子的核心技术具备明显的技术优势,理应实现营收的突破,而不是被其他竞争对手后来居上甚至“碾压”。如果锦江电子核心技术不具备明显的技术优势,其采用第五套上市标准的合理性待解。

主要指标垫底如何支撑百亿估值?

尽管营收“原地踏步”,净利润由盈转亏,业绩及研发费用在同行公司中垫底,但这不妨碍锦江电子估值激增数十倍,从不到5亿元到百亿元。

2020年1月,锦江电子实控人之一的李楚森将其所持锦江电子有限2%的股权(对应22.7268万元出资额)以900万元的价格转让给锦宁合伙,简单计算,锦江电子此时的估值约为4.5亿元。

2022年7月,锦江电子完成最后一次增资,公司注册资本由1235.1593万元增加至1264.6230万元。其中,信石信兴以8000万元认缴新增注册资本20.5860万元,建达乾鑫以1000万元认缴新增注册资本2.5732万元,温江创投以2400万元认缴新增注册资本6.1758万元,梧桐聚势以50万元认缴新增注册资本0.1287万元。简单计算,锦江电子此时的估值约为49.15亿元。

两年半时间,锦江电子的估值便从4.5亿元激增至近50亿元。但这期间内,公司营收没有突破,2021年由盈转亏,2022年营收下滑净利润继续为负,可公司估值为什么呈指数级增长?

此次IPO,锦江电子拟公开发行新股不超过2550万股,公开发行股份数量不低于本次发行后总股本的25%,拟募资26.9亿元。据此推算,公司IPO的预估发行估值约为107.64亿元。

从估值50亿元到估值超100亿元,锦江电子经过了2022年的会计期间,但公司2022年营收下滑、继续亏损,如何估值翻倍?从2020年1月至2023年6月公司递交IPO申请,不到三年半的时间,公司估值从4.5亿元增至107.64亿元,激增近23倍,可却远没有业绩支撑。

更重要的是,无论是锦江电子最后一次增资的近50亿元估值,还是IPO超100亿元的预估发行估值,都远超同行平均水平。截至6月20日,麦澜德、伟思医疗的市值分别为36.88亿元、47.97亿元,皆低于50亿元。但两家公司2022年的净利润分别为0.41亿元、0.44亿元,而锦江电子2022年继续亏损;上述两家同行公司2022年的营收分别是锦江电子的639%、546%。

值得关注的是,锦江电子的估值对于其在科创板IPO至关重要。由于公司营收一直没有超过1亿元,所以必须采用的是第五套上市标准(其他上市标准对营收的要求最低是1亿元),第五套上市标准对公司的估值要求必须达到40亿元以上。

那么,锦江电子在研发费用垫底的情况下,是否具备明显的技术优势?在营收、净利润垫底且业绩一直没有突破的情况下,为何公司估值激增20多倍?在业绩远不及部分同行,锦江电子的估值为何显著偏高?这都有待公司进一步给出解释。